|

|

||||||||||||||||||||||||||||||||||||

|

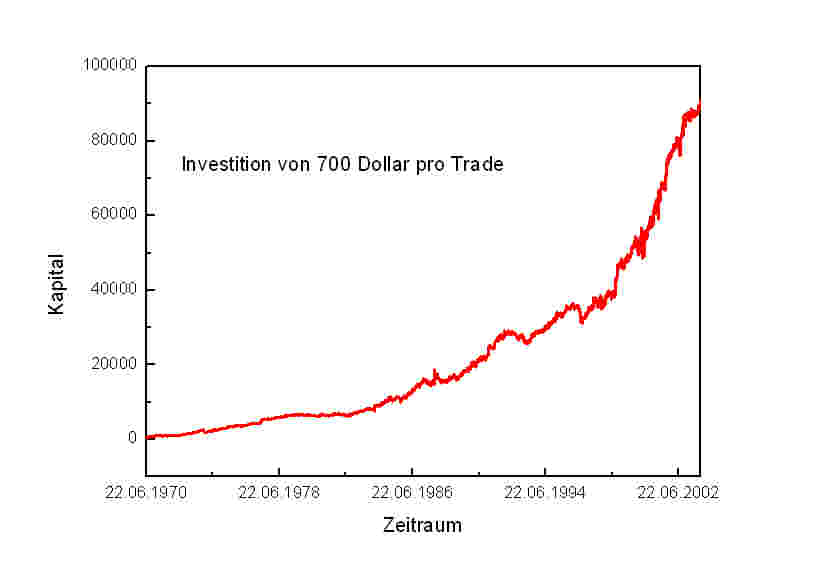

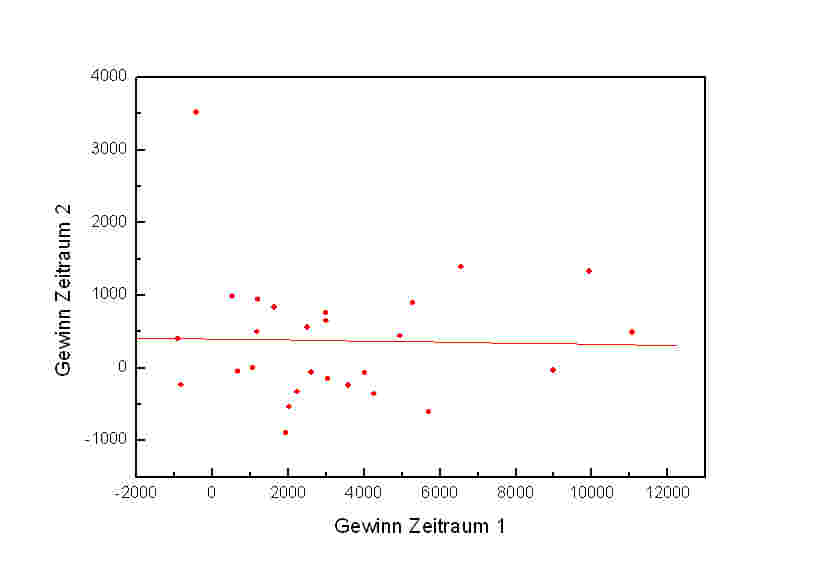

Die Kapitalkurve wurde erzeugt, indem pro Trade und Aktie jeweils 700 Dollar eingesetzt wurden (also kein Zinseszins Effekt durch Kapitalreinvestition). Gebühren und Slippage wurden nicht berücksichtigt (mit einem durchschn. Return von 0,3 % wäre es auch an der Grenze der Handelbarkeit, diese spielt aber hier auch keine Rolle). Das System erwirtschaftet schöne und stetige Gewinne über das Portfolio aus 500 Aktien. Gewinn in Zeitraum 1 gegen Gewinn im Zeitraum 2 |

|

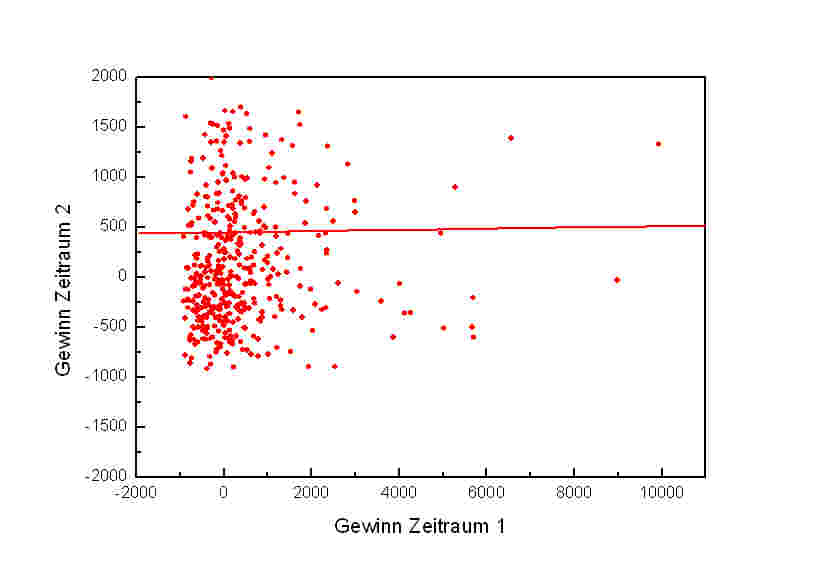

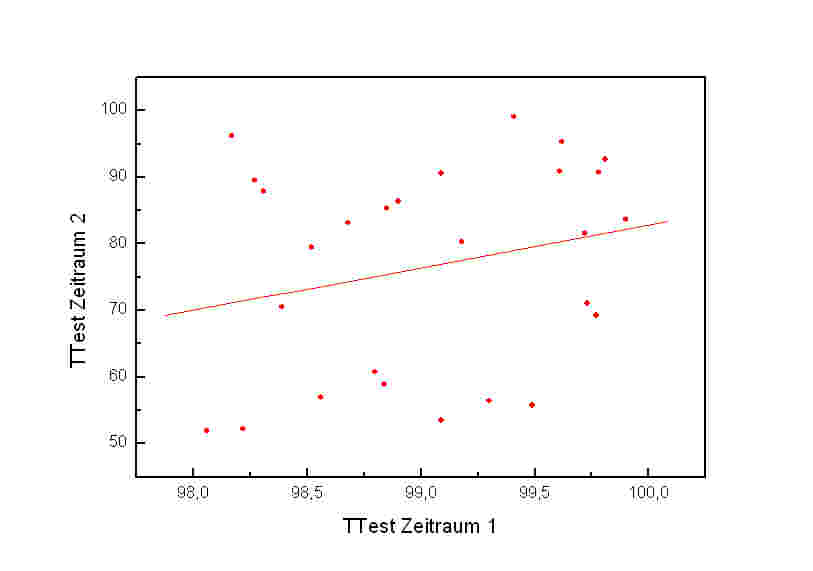

In einem ersten Test wurde untersucht, ob ein Gewinn im Zeitraum 1 einen Gewinn im Zeitraum 2 impliziert hätte. Man erkennt an der Regressionsgeraden, dass es praktisch keinen Zusammenhang zwischen einem Gewinn in Zeitraum 1 und einem Gewinn in Zeitraum 2 gegeben hätte. Hätte man sich also nach dem Zeitraum 1 die “besten” Aktien ausgesucht und nur diese getradet, wäre das Ergebnis nicht besser gewesen, als wenn man irgendwelche zufällig ausgewählt hätte (also vorsicht bei der Auswahl von den Aktien, die man handelt, aber zumindest gibt es auch keine negative Korrelation....). T-Test Zeitraum 1 gegen T-Test Zeitraum 2 |

|

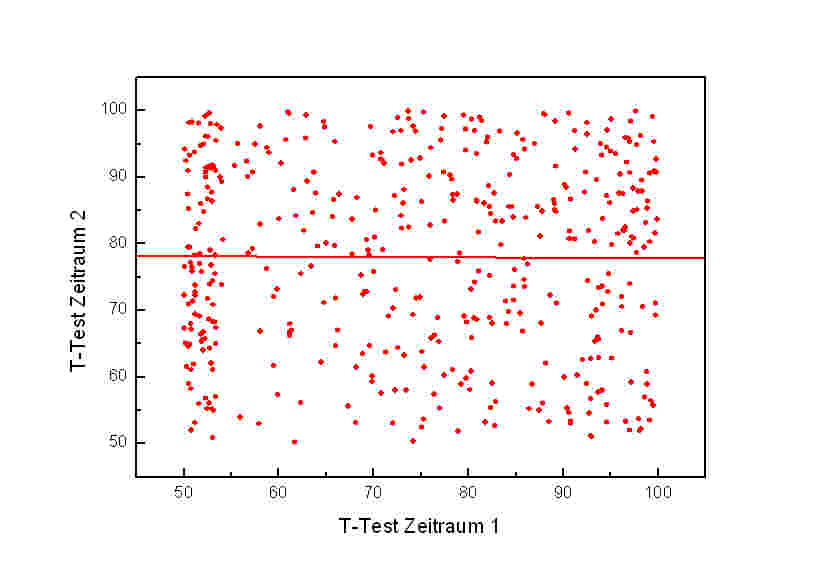

In dieser Grafik ist die T-Test Signifikanz im Zeitraum 1 gegen die T-Test Signifikanz im Zeitraum 2 aufgetragen. Wie man an Hand der Regressionsgerade erkennen kann, gibt es keinen (oder wenn nur einen negativen) Zusammenhang zwischen den Signifikanzen in den beiden Zeiträumen. Hier könnte eigentlich schon unser Test zu Ende sein, denn: Wenn es keine Korrelation zwischen den T-Test Signifikanzen in den verschiedenen Zeiträumen gibt, so kann dies folgendes bedeuten: 1. Das Pattern ist über die Zeit nicht stabil. Dagegen spricht allerdings die Kapitalkurve. Dafür spricht, das vergangene Gewinn nicht mit zukünftigen Gewinnen korrelieren. Auf die 500 Aktien betrachtet hat das System eine Student T Signifikanz von 72 %. Ein eigentlich ziemlich schlechter Wert. Wurde das System also überoptimiert?? Das System machte im Zeitraum von 1970 bis 2003 mehr als 65.000 Trades. Das ganze System besitzt nur 2 Parameter. Eine Überoptimierung sollte also nicht vorliegen (und zufällig scheint es auch nicht zu sein...). T-Test Signifikanz im Zeitraum 1 gegen den Gewinn in Zeitraum 2 |

|

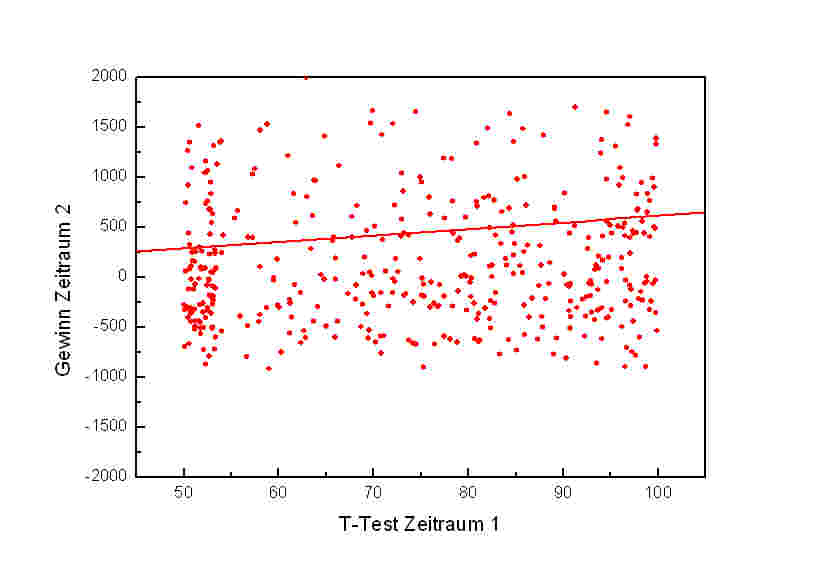

Nach den vorangegangen Ergebnissen ist obige Grafik keine Überraschung. Es gibt offensichtglich keine bzw. nur eine geringen Korrelation zwischen der T-Test Signifikanz im Zeitraum 1 und den Gewinnen in Zeitraum 2. T-Test grösser 98 % im Zeitraum 1 gegen T-Test Zeitraum 2 |

|

|

Kritiker hätten bisher anführen können, dass man ja nur Ergebnisse betrachten sollte, die mit einer hohen Wahrscheinlichkeit nicht zufällig sind. Deshalb wurden nur Aktien mit einer T-Test Signifikanz > 98 % im Zeitraum 1 betrachtet. Von diesen wurde dann der Gewinn im Zeitraum 1 gegen den Gewinn in Zeitraum 2 aufgetragen. Auch hier ergibt sich wieder keine Korrelation. Vergangene Gewinne sind offensichtlich auch hier nicht mit zukünftigen Gewinnen korreliert. Dafür spricht auch der durchschn. Return der Aktien mit einer T-Test Signifikanz von > 98 %, der mit einem Wert von 370 Dollarn pro Akite nur unwesentlich über dem durchschn. Gewinn pro Aktie von 330 Dollarn lag. Zusammenfassung Offensichtlich besitzt der T-Test bei diesem Handelssystem keinerlei Aussagekraft über die Profitabilität von diesem in der Zukunft (jedenfalls für eine einzelne Aktie). Insofern ist der T-Test als “Robustheitsoptimierungsparameter” mit einer hohen Wahrscheinlichkeit untauglich. Trotzdem kann er sinnvoll sein, die Student T- Signifikanz als Optimierungsparameter einzusetzen, da man den durchschn. Return, die Stadanrdabweichung der Returns und die Anzahl der Trades in einem Parameter gleichzeitig optimieren kann.

|

| [Home] [Neu] [Handelssysteme] [Neuronale Netze] [Indikatoren] [Marktstudien] [Links] [Hinweis] [Kontakt] [Impressum] | ||