|

|

||||||||||||

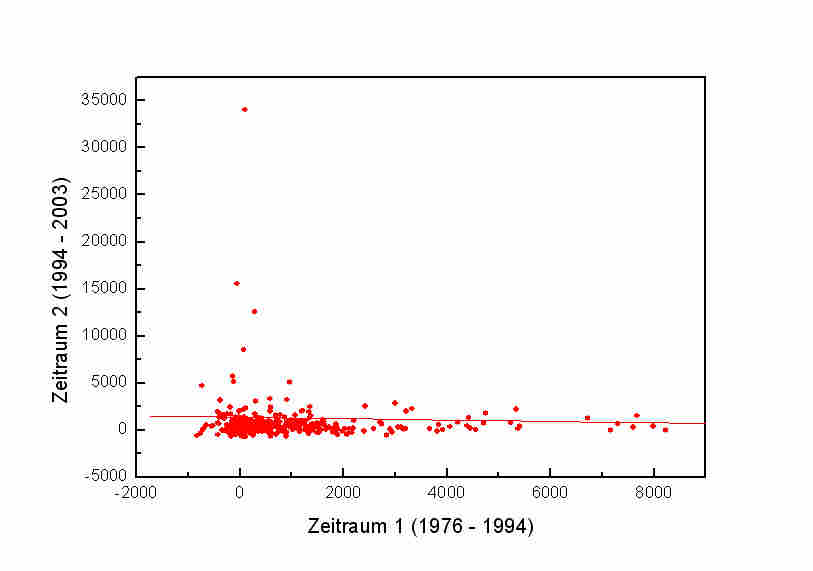

Die Kapitalkurve wurde so erstellt, dass pro Trade jeweils 1000 Dollar eingesetzt wurden, das Geld wurde also nicht reinvestiert. In dem Gesamtzeitraum gab es 57.000 Trades. Die Trefferquote lag bei 58 % und der durschn. Return bei ca. 1 %. Die Ergebnisse sind über Parameter wie auch über die Zeit sehr robust. Das NN scheint also einen robusten Zusammenhang für den Kauf und Leerverkauf von Aktien gefunden zu haben. Wir wollen nun untersuchen, ob es Aktien, bei denen das NN in der Vergangenheit gut funktioniert hat auch in Zukunft gut funktionieren wird, man also lieber “gute” Aktien kaufen sollte oder es egal ist, welche Aktien man mit dem NN handelt. Wir haben hierzu unseren Gesamtzeitraum in zwei Zeiträume aufgeteilt: von 1976 - 1994 und von 1994 - 2003. Dann haben wir die Profite der Aktien, von denen Daten in beiden Zeiträuen vorlagen, gegeneinander aufgetragen. Profit Zeitraum 1 gegen Profit Zeitraum 2 |

|

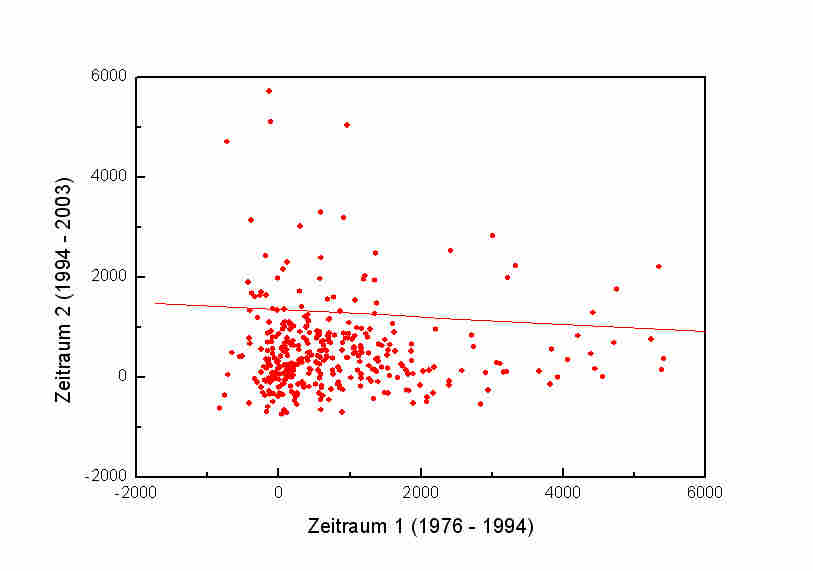

Von 378 Aktien des SP500 lagen in beiden Zeiträumen Daten vor. In obiger Verteilung sind nun alle Profite aufgetragen, die Verteilung wird von den “Aussreissern” bei den Profiten bestimmt. Aber schon an der Kreuzverteilung erkennt man, dass es scheinbar keinen Signifikanten Zusammenhang zwischen den Profiten in Zeitraum 1 mit Profiten im Zeitraum 2 gibt. Um dies genauer zu Untersuchen betrachten wir nun die grosse Mehrheit der Trades in der “Wolke”. Zeitraum 1 gegen Zeitraum 2 Zoom |

|

Auch bei näherer Betrachtung lässt sich kein Zusammenhang zwischen Profiten im Zeitraum 1 und im Zeitraum 2 erkennen, auch wenn man dies nicht mehr so einfach sieht. Macht man eine lineare Regression, so ergibt nicht sogar eine leicht negative Korrelation. Demnach wäre es sogar besser, die Aktien zu handeln, die im Zeitraum 1 schlecht performt haben.. Allerdings ist dieser Zusammenhang sehr schwach. Zusammenfassung und Diskussion Es wurde ein rein technischen neuronales Netz auf Aktien trainiert und dieses NN dann komplett mit nichttrainierten Aktien des SP500 gehandelt. Dann wurden die Ergebnisse (der Nettoprofit) in einem Zeitraum 1 und in einem Zeitraum 2 betrachtet, um nach Korrelationen zwichen den Profiten in beiden Zeiträumen zu suchen. Wie schon bei dem einfachen Handelssystem aus dem T-Test (siehe hier) gab es keinerlei Zusammenhang zwischen den Profiten aus Zeitraum 1 und Zeitraum 2, es gab sogar eine leicht negative Korrelation. Ein Schluss daraus könnte sein, dass sich die Eigenheiten der einzelnen Aktien über die Zeit sehr stark ändert, der Markt selbst aber nicht. Dies wirft aber dann die Frage auf, wie schnell sich die Eigenheiten einzelner Aktien ändern und ob es überhaupt Sinn macht, ein NN oder ein System auf eine einzelne Aktie (oder Index) zu trainieren bzw. optimieren. |

| [Home] [Neu] [Handelssysteme] [Neuronale Netze] [Indikatoren] [Marktstudien] [Links] [Hinweis] [Kontakt] [Impressum] | ||